مالیات و بیمه در نرم افزارها

تفکر رشد و توسعه كسب وكارها بدون توجه به قوانین مالیاتی و بیمه، سازمان ها را با خطرپذیری بزرگی مواجه می كند و آگاه نبودن به مسائل مالیاتی و بیمه می تواند كسب و كارها را با چالش های جدی مواجه كنند.

راهكارهای نرم افزاری كه برای صنایع مختلف در سایزهای كوچک و متوسط و بزرگ ارائه می شوند، ضمن پاسخگویی فرایندهای كسب و كار سازمان مشتری، باید تسهیلاتی را فراهم كند تا استفاده كنندگان راهكارهای نرم افزاری بتوانند متناسب با شرایط و نوع فعالیت سازمان خود از مزایای قوانین مالیاتی و بیمه مطابق با كسب و كار خود استفاده كنند و در مهلت قانونی، حقوق دولتی را محاسبه و به مراجع ذیربط تسلیم و پرداخت نمایند.

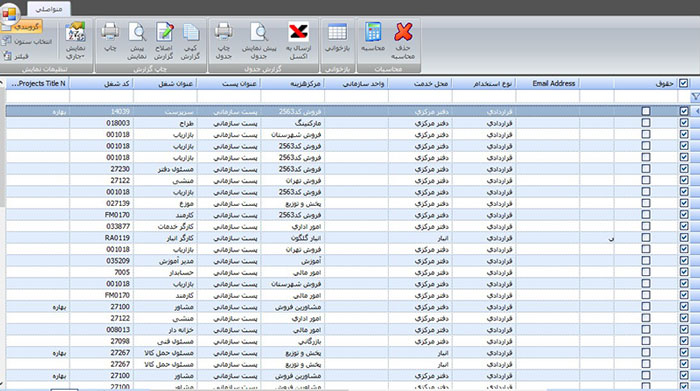

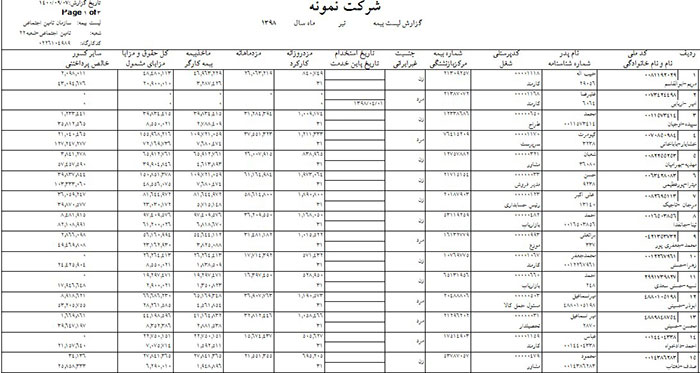

سیستم حقوق و دستمزد باید در زمینه فعالیت سازمان منعطف باشد و بتواند انواع عوامل حقوق را فرمول نویسی و محاسبه كند و مطابق با نرخ های مالیاتی و بیمه و با رعایت معافیت ها، مالیات و بیمه حقوق و عیدی را محاسبه و مالیات و بیمه پرداختنی متعلقه را به مراجع ذیصلاح در مهلت قانونی تسلیم و پرداخت كرد.

طبق ماده ۸۶ قانون مالیات های مستقیم، پرداخت کنندگان حقوق (كارفرمایان) هنگام هر پرداخت یا تخصیص آن مکلف اند مالیات متعلق را طبق ماده ۸۵ و پس از كسر معافیت ها ماده ۹۱ ق.م.م این قانون محاسبه و کسر و تا پایان ماه بعد ضمن تسلیم فهرستی متضمن نام و نشانی دریافت کنندگان حقوق و میزان آن به اداره امور مالیاتی محل پرداخت و در ماه های بعد فقط تغییرات را صورت دهند كه این گزارش به صورت الكترونیكی انجام می شود. همچنین مطابق بند 9 ماده 91 ق.م.م عیدی سالانه یا پاداش آخر سال مجموعاً تا میزان یک دوازدهم معافیت مالیاتهای موضوع ماده 84 ق.م.م بدون در نظر گرفتن مدت کارکرد در طول سال از پرداخت مالیات معاف است. همچنین تمام کسانی که در قبال دریافت حقوق و دستمزد در شرکتها، کارگاهها و… کار میکنند، مشمول قانون کار هستند. مطابق قانون کار، کارفرما موظف است کارمندان خود را بیمه کند.

تامین اجتماعی یک سیستم بیمه ی همگانی است. این سازمان: بیمههای بازنشستگی، بیمههای دولتی درمانی، بیمههای بیکاری، بیمه حوادث و تصادفها را پوشش می دهد. درصد حق بیمه درنوع بیمه اجباری، ۳۰% حقوق میباشد، که ۲۳% سهم کارفرما و ۷% سهم کارگر است. حق بیمه در بیمه اختیاری، ۲۷ درصد تعیین شده است که توسط شخص بیمه گذار پرداخت میشود.

راهكارهای نرم افزاری باید تسهیلاتی در اختیار كاربر قرار دهد تا كاربر بتواند قوانین و مقرارت مالیاتی و تامین اجتماعی را با انواع گروه استخدامی و با شرایط خاص هر پرسنل انطباق دهند تا ضمن رعایت قوانین در كسر و پرداخت حقوق دولتی بتوانند از مزایای آنها استفاده كنند و از طرفی مشمول جرائم نشده و پرسنل بتواند از امكانات و مزایای بیمه بازنشستگی، بیمه بیكاری، بیمه حوادث و … بهره مند شوند.

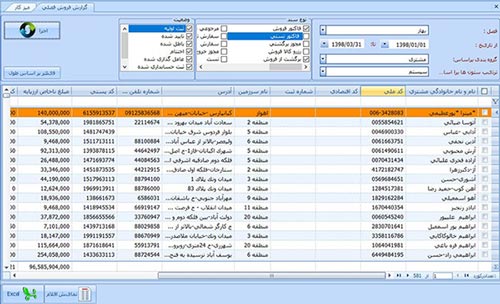

راهكارهای نرم افزاری باید بتوانند در زمان خریدكالا و خدمات در صورت مشمول بودن مالیات و عوارض ارزش افزوده را محاسبه و به تامین كننده پرداخت كنند بدیهیست این مالیات ارزش افزوده نباید به قیمت تمام شده كالا اضافه شود مگر اینكه مشمول مواد معافیت ها باشد كه به قیمت تمام شده اضافه می شود و از نظر امورمالیاتی هم پذیرفته میشود در غیر اینصورت باید در حساب جداگانه نگهداری شود. همچنین در زمان فروش كالا و خدمات باید از خریدار درصد مشمول مالیات و ارزش افزوده به جمع كالا و خدمات پس از تخفیفات اضافه و از خریدار مطالبه و در حساب جداگانه ای نگهداری شود این مبلغ به عنوان درآمد نباید شناسایی شود بلكه باید از مبلغ ارزش افزوده پرداخت شده در هنگام خرید كسر و ما به التفاوت اگر بیشتر بود به سازمان امور مالیاتی محل پرداخت گردد.

مطابق ماده 3 قانون مالیات ارزش افزوده، ارزش افزوده در این قانون، تفاوت بین ارزش کالاها وخدمات عرضه شده با ارزش کالاها وخدمات خریداری یا تحصیل شده در یک دوره معین و با رعایت ماده 12 و 13 معافیت ها می باشد مطابق ماده 20 مودیان مکلفند، مالیات موضوع این قانون را در تاریخ تعلق مالیات، محاسبه واز طرف دیگر معامله وصول نمایند و مطابق ماده 21 مودیان مالیاتی مکلفند، اظهارنامه هر دوره مالیاتی را طبق نمونه ودستورالعملی که توسط سازمان امور مالیاتی کشور تعیین واعلام می شود، حداکثر ظرف پانزده روز از تاریخ انقضای هر دوره، به ترتیب مقرر تسلیم ومالیات متعلق به دوره را پس از کسر مالیاتهایی که طبق مقررات این قانون پرداخت کرده اند و قابل کسر می باشد، در مهلت مقرر مذکور، به حساب سازمان امور مالیاتی واریز كنند در غیر اینصورت مشمول جرائم مواد 22 و 23 می شوند.

راهكارهای نرم افزاری كه توسط شركت های نرم افزاری ارائه می شوند باید متناسب با هر صنعت و كسب و كار بتواند كدینگ مناسب آن صنعت را ارائه دهد و طبقه بندی نوع حسابها و كنترل هایی را در داخل نرم افزارها منظور نماید تا تحریر دفاتر قانونی توسط سیستم به راحتی انجام شود و سرفصل های حساب و انواع صورت های مالی از قبیل صورت وضعیت مالی(ترازنامه)، صورت گردش سود و زیان را به همراه ریزترین وضعیت حساب در اختیار كاربر قرار دهد تا با استفاده از اطلاعات سیستم ها اظهارنامه مالیاتی و صورت های مالی در مهلت قانونی تهیه و ارائه شود.

مطابق ماده ماده93 درآمدی که شخص حقیقی از طریق اشتغال به مشاغل یا به عناوین دیگر غیر از موارد مذکور در سایر فصلهای این قانون در ایران تحصیل کند پس از کسر معافیت های مقرر در این قانون مشمول مالیات بر درآمد مشاغل میباشد مودیان موضوع این قانون مکلف اند اظهارنامه مالیاتی مربوط به فعالیتهای شغلی خود را در یک سال مالیاتی برای هر واحد شغلی یا برای هر محل جداگانه طبق نمونهای که وسیله سازمان امور مالیاتی کشور تهیه خواهد شد تنظیم و تا آخر خرداد ماه (اصناف) و تا آخر تیر ماه سال بعد(شركت ها) به اداره امور مالیاتی محل خود تسلیم و مالیات متعلق را به نرخ این قانون پرداخت نماید.

با راهكارهای پیشران و راهیار سپینا فرایند كسب و كار مشتری بطور كامل انجام می شود و با بكارگیری این راهكارها به راحتی می توان نرخ های مختلف مالیاتی یا جداول مالیاتی را تعریف و به پرسنل انتساب داد و تخفیفات و شرایط مختلف مالیات یا بیمه را تعریف كرد و نرخ مالیات و عوارض كالاها را تعریف و گزارشهای لازم را برای ارائه به سازمان تامین اجتماعی یا امور مالیاتی تهیه كرد و دفاتر قانونی را به كمك گزارش های سیستم تهیه و دفاتر قانونی تحریر نماییم.

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگو شرکت کنید؟نظری بدهید!